如何做财务分析?_对比分析法分析维度

如何做财务分析?

通常地,我们说财务分析是指:以会计核算和报表数据为基础,借助专业的分析工具和方法,对公司的各项经济活动进行分析和评价的技术。

当然,关于财务分析的定义,也还有其它的表述:

美国加州大学教授Water B.Neig认为:财务分析的本质是搜集与决策有关的各种财务信息,并加以分析与解释的技术。

事实上,财务分析是一个很广的概念,从公司经营管理者的角度,财务分析更偏向于经营分析,所依赖的数据与业务密切相关;从公司投资人的角度,财务分析则更注重各项财务关键指标的分析,以了解公司的经营结果。投资人、经营者、股东、债权人。。。不同身份的公司相关者在进行财务分析时,都会有所侧重,并没有固定的模式。

从投资者的角度,如果想了解、评价一家公司,通常会自上而下,先进行与公司商业模式有关的定量分析,再进行以财务数据为基础的定性分析。

公司基本面的定性分析

巴菲特曾经说过:宁可要模糊的正确,也不要精确的错误。

定性分析是从大的层面对公司基本面有整体的了解,一般从公司的商业模式出发,理解公司赚钱的逻辑,分析公司竞争力和未来成长空间。分析过程中,会重点关注这样一些因素:

国家宏观政策、产品政策对公司的影响;

在上下游供应链中所处的位置;

所属行业的市场需求空间;

公司在行业中的地位;

公司的竞争优势,以及优势的可持续性;

公司的未来战略和规划;

公司的治理结构;

波特的五力模型也是定性分析的工具,可以为公司基本面定性分析提供参考。

当然,没有一家公司会十全十美,完美没有瑕疵,投资者最终是在各项影响因素中间进行权衡和取舍,抓住影响公司发展的核心因素,舍弃细枝末节的小缺陷,从中判断一家公司的质地。

定量的财务分析

三大报表是财务分析的基础,依托于三大报表数据,财务分析可以从这三个维度入手:

1、资产的质量 什么是资产?从会计的角度,是要能够在未来为企业带来经济效益流入的资源。资产的质量,首先要看资产创造价值的能力。如果应收账款存在大量坏账的风险,如果存货需要计提跌价准备,如果资产有大幅的减值,那么,资产的质量就要大打折扣。其次,则要看资产的流动性。资产负债表中从上到下,报表项目按照流动性强弱排列,如果资产的流动性很差,也就意味着资产很难转换为现金流入,很容易成为公司的沉没成本。高质量的资产,应该是容易变现、切能带来新的收益的资产。

最近,东阿阿胶的上半年业绩预告,让投资者大跌眼镜。二季度的巨额亏损,在2018年的年报中,或许已经可以寻找到亏损的蛛丝马迹吧。应收账款、应收票据的比重在增加,存货比重也仍还处在较高位置,这是比较典型的资产质量问题。

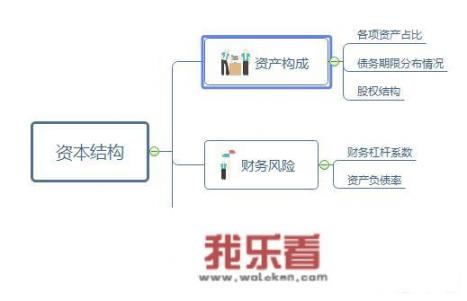

2、资产的结构 利润表是面子,资产负债表是里子。资产结构分析,重点关注公司的资产构成、财务风险以及资本投资回报。

在资产或负债中占比较大的项目,应该详细了解及构成和形成原因。比如,蓝帆医疗2018年的年报中,商誉余额高达60多亿,在总资产中占比超过50%。巨额的商誉来源于并购重组,虽然溢价收购在医疗行业是常见现象,但仍可能是影响未来利润的包袱,需谨慎看待。

短期负债和长期负债的分布, 则与公司的流动性息息相关,公司的债务应该在短期负债和长期负债之间合理分布。

而公司的股权结构,则会影响到公司管理层的稳定。如果大股东有对公司的绝对控制区,那出现“门口的野蛮人”和“控制权之争”的可能性就会低很多。

财务风险与股东的资本报酬率是天平的两端,公司理财的核心其实就是为了寻求合理的财务杠杆,在可承受的风险范围内,放大股东收益。房地产行业是典型的高财务杠杆的行业,多数公司的资产负债率高达90%以上,也因此,房地产行业最害怕资金问题。

香港李嘉诚先生也曾是使用财务杠杆的高手。长江实业上市后,1979年,长江实业用远低于每股净资产的价格从汇丰手中收购了和记黄埔22.4%的股权,成为合计黄埔控股股东。收购过程中,长江实业首期只支付20%的收购款,这20%的钱还是从汇丰银行借来的。也就是说,长江实业可以说是一分钱没掏,就先把和记黄埔的控制权拿到了。

“用别人的钱来赚钱”是公司的一项能力,但玩过火就会万劫不复,所以,投资人在被报表中靓丽的资本报酬率吸引的同时,也要看到背后隐含的流动性风险。

3、利润的质量

利润重要还是现金重要,是永恒的讨论话题。我想,可能不是孰轻孰重的问题,而是发展的不同阶段关注的侧重点会有所不同。

对利润的分析,重点要注意的就是利润的质量,注要体现在三个方面:

利润的可持续性和增长空间。还是看最近被推倒风口浪尖的东阿阿胶,它的利润主要来源于高毛利率,过去也有过多次提价,但是,如今销售渠道、终端市场面临“福牌阿胶”的强势挤压。如果需求和价格再增长的空间都很小,要维持利润的增长势必就很难。类似的,如果业绩来自于短期、大规模的促销政策,那一旦促销效果递减,利润增长也会成为过去式。归根结底,可持续的利润增长,仍然还是来源于产品的竞争优势和市场需求的扩大,在分析报表数据时,可以重点关注盈利能力相关的指标,比如毛利率。

利润转换为现金的能力。如果业绩的增长,是用牺牲延长账期、牺牲应收账款周转效率的来的,那利润的变现能力就要大打折扣,如果利润长期无法变成现金,那么,公司的持续经营就会面临压力,一旦外部融资跟不上资金需求,公司就很危险,美国最大的商业企业之一W.T.Grant公司宣告破产,就是很好的诠释。

利润的构成。 5月,海马汽车发布公告称,拟出售部分闲置房产。通过卖房扭亏为盈,已经是上市公司为了摘帽ST司空见怪的操作手法了。

如果说资产负债表要从上往下开,那么利润表就应该从下往上看,先看公司到底有没有利润,然后看利润的构成中,与主营无关的利润到底占有多大比重。营业外利润、投资收益,都可能是公司公司在“不务正业”而临时创造的价值,今年有明年就不一定了。

主营业务利润,则要关注各产品的利润贡献情况。典型的如医药行业的白云山,“金戈”以超高的毛利率为利润表做出了巨大贡献,但是,当新的“金戈”上市,优势还能否持续,就会有很大的不确定性。类似的,看制药企业的报表,还需要关注新药的研发进展,当老一代产品销量开始萎缩,或者专利到期,是否有新的药品顶上,还是已经研发疲软出现了“断层”。比如恒瑞医药的PD-1新药,迟迟未能获批,直到今年5月才“千呼万唤始出来”,却已经是国内第五个,幸好恒瑞医药的营销体系一直很牛,或许有机会后来居上。但假若PD-1不幸夭折,或者有更长的延期,对恒瑞之前的研发投入和未来的市场份额又会有怎样影响呢?

刘哲在《超额收益:价值投资在中国的最佳实践》中这样说:

财报不是万能的,但没有财报是万万不能的。一个公司的好坏,最后也不能完全靠这些冷冰冰的数字来说明。

财务分析只是投资者了解公司的其中一扇窗户,要窥得全貌,还需要结合更多其它信息,比如行业数据,比如同类公司业绩比较。

以上,还仅是从资产质量、资产结构、利润质量三个较为关键维度 ,简单介绍了如何进行财务分析的方式。更详细的的数字应用,可以借助财务分析体系:偿债能力、营运能力、盈利能力、发展能力,以后有机会可以再细说。

以上内容,仅供学习交流,所提及具体公司,仅供案例说明,不构成任何投资建议。感谢留意,也欢迎您关注。