夏普比率和最大回撤到底怎么计算

夏普比率和最大回撤到底怎么计算

夏普比率的计算非常简单,用基金净值增长率的平均值减无风险利率再除以基金净值增长率的准则差就可以得到基金的夏普比率。

夏普比率计算公式:=[E(Rp)-Rf]/σp其中E(Rp):投资组合预期酬劳率Rf:无风险利率σp:投资组合的准则差它反映了单位风险基金净值增长率超过无风险收益率的程度。

假如夏普比率为正值,阐明在衡量期内基金的平均净值增长率超过了无风险利率,在以同期银行存款利率作为无风险利率的情状下,阐明投资基金比银行存款要好。

夏普比率越大,阐明基金单位风险所获得的风险回报越高。

累计收益、年化收益、最大回撤率、波动率、夏普比率,这些投资组合指标是什么意思

累计收益、年化收益、最大回撤、波动率、夏普比率等指标可以很好地衡量一个投资组合的优劣性,在这里,我就好好的回答一下这些指标是什么吧。

假如你是且慢的用户,那么你打开且慢的任意一个组合,会看到上面有形形色色的指标。从年化收益到夏普比率,乍一眼真是一头雾水。它们究竟代表什么意思呢?

我们经常听到一句话,风险和收益成正比。货币三佳风险很低,但是长期看收益不如八心八箭。衡量一个组合的历史功绩,也要从这两方面来综合考虑。

下面我们一个一个来说:

一、累计收益

累计收益很简单,就是(最后一天的净值/第一天的净值-1)*100%。它反映了从第一天到最后一天一直持有某一个组合的能够获得的收益。比如八心八箭的累计收益是28.43%,假如你从第一天投进了10000元,那么到2018年5月18日你就能挣2843元(实际收益由于费用影响略有偏差,下同)。

二、年化收益

年化收益呢?就是把收益分拆到每一年,看每一年能挣多少。这个计算要考虑复利影响。比如一个组合两年来累计收益是44%,那么它的年化收益是20%(而不是22%)。因为1.2 * 1.2 = 1.44。

从另一个角度来看,假如你一开始投进了10000元,一年后涨到了12000元,收益是20%;第二年,12000元又涨了20%,到了14400元。所以这样年化收益是20%,累计收益是44%。

上面两个指标讲的是收益,而最大回撤,年化波动率讲的是风险。

三、最大回撤

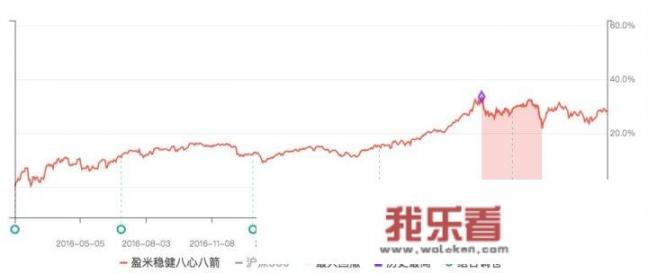

最大回撤用来描述投资者从任意一个时刻买进组合后可能面临的的最大亏损。比如我们看八心八箭的净值曲线:

假如带着后视镜往看,2017年11月21号,组合的净值为1.3339,假如一位投资者不幸在那天买进,那么到2018年2月8号,在A股的恐慌性暴跌后,净值跌到了1.2171。这个时候,该投资者亏损(1-1.2171/1.3339)*100% = 8.76%。不过后来净值又涨上往了。所以,到目前为止,买八心八箭的用户可能碰到的最差情状就是2017年11月21号买进,2018年2月8号卖出,亏损8.76%。那么组合八心八箭的最大回撤时8.76%。

那么上证综指(也就是我们经常说起的大盘),它历史上的最大回撤是多少呢?

07、08年间,它从6124跌到了1665,跌往了72.8%,想想都恐惧。

四、波动率

下面讲波动率,波动率可以用来衡量资产收益率的不确定性,用于反映金融资产的风险水平。从图形中直看的感觉就是,净值曲线上下抖动越猛烈,波动率越高;反之净值曲线越平缓,则波动率越低。

下图是1995年来的上证指数和标普500的净值走势比较,肉眼就可以看出大A股的波动率完爆美股。

虽然A股的波动率较高给了理性投资者更多的机会,但对大多数投资者来说,看着自己的钱上下坐过山车的感觉很不好。所以组合的波动越低风险越小,给投资者的感受越好。

波动率的具体计算涉及到统计学知识,一种常见的算法是先算出组合每周的收益率,然后计算这组数据的准则差,再进行年化。

下面列举了一些指数的波动率,可以看到债券的波动明显低于股票,混合型基金的波动率低于股票型基金。

五、夏普比率

最后一个指标是夏普比率,它是一个可以同时对收益与风险加以观察的经典指标。可以简单理解为收益/风险。也就是夏普比率越大,组合承担的风险带来的回报越大。它的计算公式为:(组合收益率- 无风险利率)/ 组合的准则差。

具体计算时,无风险利率经常使用一年期存款利率。这个也好理解,组合承担的风险总要带来超过定期存款的水平才行,否则就存银行往得了。

不过要注重的是,夏普比率对于不同类型的组合来比较,很可能失真。比如低风险的货币三佳夏普比率高达24以上。而中低风险的安心动盈是1.78。

对中高风险的组合来说,夏普比率大于1就不错了。比如绿巨人和八心八箭的夏普比率分别是1.34和1.02,都做到了一分风险一分收益。